Các chuyên gia kinh tế cho rằng phải có một biến cố kinh tế cực nghiêm trọng mới có thể khiến ngân hàng trung ương cắt giảm nhanh chóng như thị trường kỳ vọng.

Chủ tịch FED Jerome Powell. Hình minh hoạ: Sarah Grillo/Axios

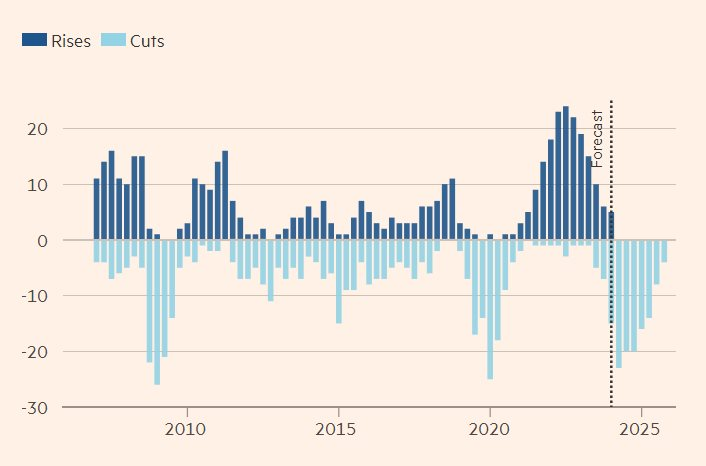

Thị trường đang mong đợi nhiều đợt cắt giảm lãi suất trong năm tới. Và nếu đó là tin mà bạn quan tâm, hãy xem biểu đồ dưới đây.

Số lần tăng, giảm lãi suất của 20 ngân hàng trung ương lớn (Tăng – xanh đậm, giảm – xanh nhạt). Nguồn: Financial Times

Đương nhiên, nếu lạm phát thực sự đã được thuần hoá và giả như các điều kiện hiện tại đang bị thắt chặt hơn mức cần thiết, thì việc cắt giảm lãi suất là hệ quả tất yếu. Và một cách tự nhiên, những kỳ vọng về đợt cắt giảm lãi suất đã thúc đẩy thị trường chứng khoán trong thời gian gần đây.

Thế nhưng điều gì sẽ xảy ra nếu thị trường dự đoán sai?

Đó là một câu hỏi mà các bên bán bắt đầu đặt ra. Câu hỏi này liên quan đến hai vấn đề xoay vòng:

_ Kỳ vọng về việc cắt giảm lãi suất đang dẫn đến các điều kiện tài chính nới lỏng hơn.

_ Việc nới lỏng các điều kiện tài chính đang làm giảm nhu cầu nhất thiết phải cắt giảm lãi suất.

Đây không phải là một điều kiện cố định. Nếu lạm phát tiếp tục giảm, lãi suất sẽ buộc phải giảm để ngăn chặn một vòng luẩn quẩn về lạm phát và suy thoái. Nhưng nếu lạm phát vẫn dai dẳng, chính sách tiền tệ có thể sẽ phải thắt chặt hơn nữa, bằng cách tăng lãi suất thực một cách hiệu quả.

Giám đốc cấp cao Dario Perkins của TS Lombard. Ảnh: Lauren Maccabee/Barron’s

Nhưng dù sao đi nữa, như giám đốc cấp cao Dario Perkins của TS Lombard đã phân tích, một khi suy thoái kinh tế không xảy ra, thì mức độ cắt giảm lãi suất mà thị trường đang mong đợi sẽ rất bất thường.

Vị chuyên gia kinh tế cho biết, để có một động thái mạnh mẽ hơn, đúng với những gì thị trường đang dự đoán, chúng ta có thể cần một động lực khiến các quan chức hành động quyết liệt hơn. Chẳng hạn như một báo cáo việc làm đặc biệt yếu trong vài tháng tới, cho thấy nguy cơ suy thoái kinh tế tiềm tàng, mới đủ để tác động đến quyết định của ngân hàng trung ương.

“Nhưng điều quan trọng là các quan chức sẽ phản ứng kịp thời. Và chúng tôi thấy không có lý do gì để mong chờ một cuộc suy thoái nghiêm trọng”, ông đánh giá.

Các điều kiện khẩn cấp có khả năng xảy ra hay không? Những năm gần đây, các ngân hàng trung ương dường như sợ cú sốc lạm phát hơn là suy thoái. Quả thực, các động lực tăng giá từ phía cung xuất hiện trở lại có thể tạo ra làn sóng lo lắng thứ hai.

Nhà kinh tế trưởng Carsten Brzeski của ngân hàng ING. Ảnh: YouTube

Nhà kinh tế trưởng Carsten Brzeski của ngân hàng ING nói rằng ông không thể nhớ được lần nào giống như lần này, khi mà kỳ vọng của thị trường tài chính về quyết định tiếp theo của ngân hàng trung ương lại khác xa với dự báo của các nhà kinh tế. Ông cho rằng phải có một biến cố kinh tế cực nghiêm trọng mới có thể khiến ngân hàng trung ương cắt giảm nhanh chóng như thị trường kỳ vọng.

Hơn nữa, ông Brzeski cho biết động lực cá nhân cũng rất quan trọng. Với việc lạm phát gần như đã được kiểm soát mà không xảy ra sự cố nào, các ngân hàng trung ương sẽ dễ bị nhạy cảm trước những lập luận giống quyết định của Chủ tịch FED Arthur Burns.

Ông Arthur Burns, cựu chủ tịch FED. Ảnh: BETTMANN ARCHIVE

Nhà kinh tế trưởng nhấn mạnh không một thống đốc ngân hàng trung ương nào muốn trở thành một Arthur Burns thứ hai. Vào thập niên 1970, Chủ tịch FED Arthur Burns đã thất bại trong cuộc chiến chống lạm phát. Một phần vì ngân hàng trung ương đã nới lỏng chính sách tiền tệ quá sớm để ngăn chặn tình trạng thất nghiệp.

Thế nên hiện tại, các quan chức ngân hàng trung ương muốn hoàn toàn chắc chắn về xu hướng lạm phát hạ nhiệt rồi mới ra quyết định. Có lẽ đây là điều mà các thị trường đã bỏ qua: Các quan chức ngân hàng trung ương cũng chỉ là con người.

Tham khảo Financial Times