Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) thông báo sẽ thực hiện quyền mua 30 triệu cp trong đợt chào bán 73 triệu cp riêng lẻ đã được HĐQT Ngân hàng TMCP Quân Đội (HOSE: MBB) thông qua ngày 27/01/2024.

Hiện, SCIC đang nắm giữ hơn 491.4 triệu cp MBB, chiếm tỷ lệ sở hữu 9.42% tại Ngân hàng. Sau khi hoàn tất giao dịch, SCIC sẽ nâng sở hữu lên mức hơn 521 triệu cp, tương ứng 9.86% vốn điều lệ MBB.

SCIC cho biết thời gian thực hiện giao dịch dự kiến từ ngày 08/03-06/04.

Hồi cuối tháng 1 năm nay, HĐQT MBB đã phê duyệt kế hoạch chào bán riêng lẻ 73 triệu cp cho 2 nhà đầu tư là Tập đoàn Công nghiệp – Viễn thông Quân đội (Viettel) và SCIC.

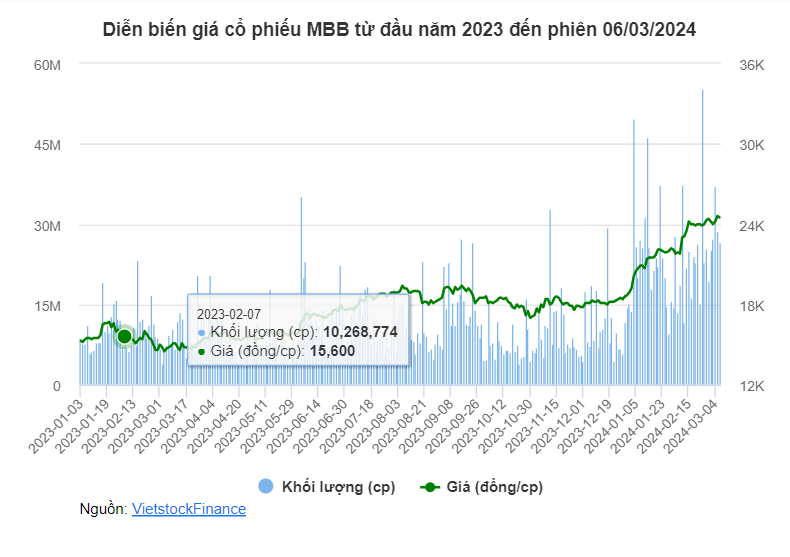

Mức giá chào bán dự kiến là 15,959 đồng/cp, thấp hơn gần 35% so với giá MBB đóng cửa phiên 06/03 là 24,400 đồng/cp.

Trong đó, Viettel được quyền mua 43 triệu cp MBB và SCIC được quyền mua 30 triệu cp MBB. Thời gian hạn chế chuyển nhượng trong vòng 5 năm kể từ ngày hoàn thành đợt chào bán.

Số tiền 730 tỷ đồng thu về từ đợt chào bán sẽ được MBB bổ sung vào vốn đầu tư, vốn kinh doanh trên nguyên tắc an toàn, hiệu quả và mang lại lợi ích cho cổ đông. Kế hoạch chào bán riêng lẻ sẽ được triển khai từ quý 1/2024, trong đó các thủ tục đăng ký và báo cáo sẽ được thực hiện từ tháng 1/2024.

Sau khi thực hiện quyền mua, Viettel sẽ nâng số lượng nắm giữ từ 965 triệu cp lên 1.01 tỷ cp, tương ứng tăng tỷ lệ sở hữu từ 18.514% lên 19.072%, tiếp tục là cổ đông lớn nhất của MBB.

Trong khi đó, SCIC sẽ nắm 521 triệu cp, tỷ lệ sở hữu tăng từ 9.425% lên 9.862% và là cổ đông lớn thứ hai của MBB.

Việc chào bán riêng lẻ cho nhà đầu tư trong nước không ảnh hưởng đến tỷ lệ sở hữu nước ngoài tối đa của Ngân hàng, vẫn ở mức 23.2351% vốn điều lệ.

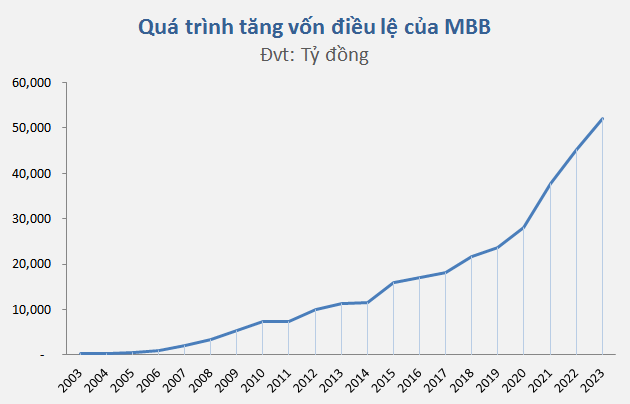

Sau khi hoàn tất chào bán riêng lẻ, vốn điều lệ của Ngân hàng sẽ tăng thêm 730 tỷ đồng, từ 52,141 tỷ đồng lên 52,871 tỷ đồng, đứng thứ 5 toàn ngành, chỉ sau VPBank, BIDV, Vietcombank và VietinBank nhưng cao hơn Agribank.

Theo kế hoạch trước đó được ĐHĐCĐ 2023 thông qua, MBB đặt kế hoạch nâng vốn điều lệ từ 45,340 tỷ đồng lên 53,683 tỷ đồng bằng cách phát hành 680 triệu cp trả cổ tức, tương ứng tỷ lệ 15%; phát hành cổ phiếu ESOP và phát hành riêng lẻ tổng cộng 135 triệu cp (chia làm hai đợt 65 triệu cp và 70 triệu cp), cho hai nhà đầu tư là Viettel và SCIC.

Nguồn: VietstockFinance

Trong năm 2023, MBB đã hoàn thành kế hoạch tăng vốn điều lệ thông qua phát hành cổ phiếu để trả cổ tức, từ 45,340 tỷ đồng lên 52,141 tỷ đồng.

Theo Vietstock